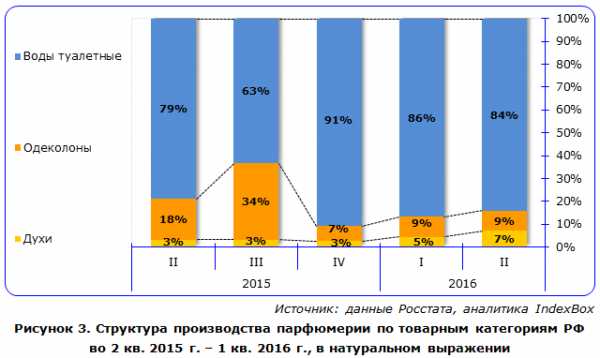

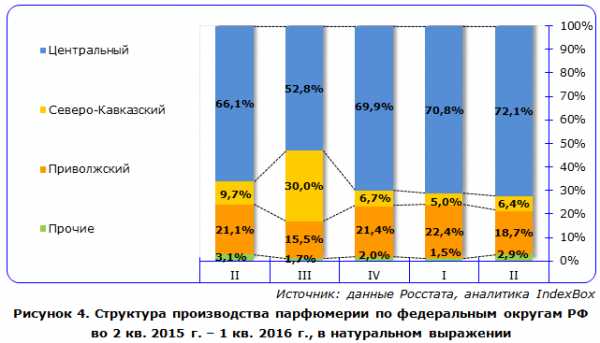

Фото: © kasto / Bigstockphoto Несмотря на сложную экономическую ситуацию в стране, производство парфюмерных средств демонстрирует уверенные темпы роста. Годовая динамика выпуска имеет небольшие положительные значения г/г, начиная с января 2015 года. Данная тенденция сохраняется до сих пор. Российские предприятия показывают устойчивую повышательную динамику производства парфюмерных средств на протяжении последних 1,5 лет. По результатам анализа рынка парфюмерии, совокупный прирост объемов производства за 2015 год составил 18% г/г. А объем производства в январе - июне 2016 года в натуральном выражении вырос на 8% г/г. Как отмечает директор по маркетингу ОАО «АРОМАТ», увеличение объемов производства российской парфюмерии вызвано переориентацией части потребителей на более доступные по цене виды продукции. В то же время, по данным исследования, проведенного компанией IndexBox, парфюмерный рынок в целом испытывает затяжное падение. Динамика производства парфюмерии в стоимостном выражении повторяет динамику производства в натуральном выражении, имея при этом более выраженный рост. Так, за январь - май 2016 года объем производства в стоимостном выражении оказался на 66% выше г/г. Согласно данным исследования, проведенного специалистами компании IndexBox, себестоимость производства парфюмерных средств значительно возросла из-за использования в производстве импортного сырья, подорожавшего вследствие девальвации. Среди товарных категорий основной объем приходится на туалетную воду: её во 2 кв. 2016 г. было произведено свыше 16 млн. флаконов, что составляет 84% от совокупного объема производства в натуральном выражении, на втором месте находятся одеколоны с долей 9% по итогам первого - второго кварталов, на третьем наиболее долгоиграющие и дорогостоящие духи. В настоящее время рынок парфюмерных средств контролируют преимущественно международные компании, такие как UNILEVER, L'Oreal, Avon и др. В числе важнейших предприятий отрасли, остающихся в собственности российского капитала, можно выделить ОАО "АРОМАТ" из Татарстана, ОАО «Фаберлик», ЗАО «Новая Заря» ООО "Арома Пром" - предприятие по производству парфюмерной продукции германо-российского холдинга BROCARD GROUP, ООО "Натали Косметикс» и др. Наиболее ценные и дорогостоящие разновидности авторских духов чаще всего производятся на микропредприятиях, либо мощностях более крупных игроков по давальческой схеме. Наибольший объем производства среди всех федеральных округов приходится на Центральный федеральный округ: во 2 кв. 2016 года там было произведено свыше 19 млн. флаконов парфюмерных средств, что составляет 72,1% от совокупного объема. На втором месте с долей 18,7% находится Приволжский федеральный округ. В совокупности на данные федеральные округа приходится 90,8% от российского объема производства во 2 кв. 2016 года, в то время как в 1 кв. 2016 года на те же округа приходилось в совокупности 93,2%. По оценке руководителя отдела маркетинга ОАО «АРОМАТ», в 2016 году, рынок парфюмерии сохранит текущие позиции и существенных изменений не произойдет, поскольку экономическая ситуация в стране сейчас стабилизируется. Согласно данным специалистов IndexBox, российский рынок парфюмерных средств к настоящему моменту сложился. На нем присутствуют большинство мультинациональных брендов, отдельные российские компании, а также много мелких игроков, в основном, зарубежных. С другой стороны, сохраняется и определенный потенциал его роста, пусть и меньшими темпами. Он связан с дальнейшим ростом потребительских стандартов и модернизацией образа жизни. Текущие кризисные явления в экономике пока не приняли такого масштаба, чтобы произошел перелом и откат к привычкам 90-х гг. По оценке специалистов IndexBox, определенных подвижек можно ждать после 2018 г. Источник: Маркетинговое исследование. Рынок парфюмерии www.indexbox.ru За последние пять лет российский рынок парфюмерии и косметики существенно вырос, достигнув 16,5 млрд. долларов в минувшем году. Такие данные были получены в результате маркетингового исследования, проведенного компанией РБК.Research. Напомним, что еще в 2009 году этот показатель не превышал 9,7 млрд. долларов. Таким образом, объем рынка увеличился на 70%. Однако, несмотря на такие результаты, отечественные производители по-прежнему уступают своим зарубежным конкурентам в борьбе за этот рынок. Российские компании конкурируют с зарубежными только в сегменте низкой и средней ценовой категории. Например, жители Санкт-Петербурга и других городов страны вполне могут купить парфюмерию «Новой зори», ведь российскому потребителю хорошо знаком этот отечественный бренд. Однако если речь идет о духах премиум-класса, то россияне, как правило, целиком и полностью доверяют импортным товарам. Тем не менее, парфюмерная продукция не всегда может оказаться качественной. К примеру, популярные духи Chanel № 5 имеют в своем составе опасные аллергены, которые даже хотели запретить в Европейском союзе. Основным способом реализации парфюмерии в России являются специализированные парфюмерно-косметические сети. По утверждению сайта Апорт, активно растут продажи через интернет. Эксперты ожидают, что в скором времени существенно увеличится доля интернет-продаж, при этом добавляют, что на текущий момент такой способ реализации имеет ряд ограничений. Например, потенциальный покупатель не сможет попробовать запах духов, проверить их стойкость и т.д. Сейчас интернет-магазины, которые осуществляют продажу парфюмерных продуктов, стараются экспериментировать с ассортиментом, чтобы выяснить, готовы ли россияне покупать духи и туалетные воды с помощью интернета. Пока в стране трудно выявить самого крупного интернет-ритейлера, который бы специализировался на продаже парфюмерии или косметики. В этом году продолжают развиваться сети магазинов онлайн-продаж, таких как «Л’Этуаль», «Ив Роше», «Рив Гош». Лидирующие позиции по объему продаж завоевали три зарубежные компании: L’Oreal, LVMH и Procter & Gamble. Востребованными отечественными производителями духов являются «Фаберлик» и «Новая заря», которые, по мнению экспертов, входят в число аутсайдеров в вопросе борьбы с иностранными производителями. brjunetka.ru Оправившись от различных катаклизмов, международный парфюмерный рынок стал набирать обороты Кризис на рынке селективной парфюмерии и косметики грянул внезапно и оттуда, откуда его меньше всего ожидали. После 11 сентября 2001 года возросшая угроза терроризма привела к спаду в туристической индустрии, а, учитывая то, что в большей степени дорогая косметика продавалась и продается в магазинах duty-free и фешенебельных отелях, следствием этого стало уменьшение прибылей уже в отрасли парфюмерной. Особенно сильно это сказалось на косметических средствах класса "люкс". Та же ситуация наблюдалась и в странах Евросоюза, но здесь добавилось еще введение единой европейской валюты и общее снижение покупательской способности. В общем, проблемы нарастали как снежный ком, и отрасль, прогрессирующая до того с завидным постоянством, стала топтаться на месте, а то и делать шаги назад. Объем европейского рынка, включающего 25 стран Евросоюза, Норвегию и Швейцарию, в 2004 году был оценен Европейской ассоциацией парфюмерии, косметики и средств личной гигиены Colipa в 64 млрд евро. Однако спад на двух самых больших рынках - Франции и Германии - притормозил рост в Западной Европе. По итогам прошлого года рост объемов составил всего 2% против 3,5% в 2003 году. Во Франции розничные продажи снизились на 0,5%, хотя она всегда считалась страной, где культура пользования духами очень высока и только на парфюмерию класса "люкс" приходится 60% от общего объема продаж. В Германии розничные продажи в том же году упали на 1,7% - до 11 млрд евро. По мнению представителей Немецкой ассоциации парфюмерии, косметики и средств личной гигиены (IKW), основной причиной небольшого спада остается экономическая неустойчивость в стране. В 2004 году ежегодные траты на косметику снизились на 2 евро по сравнению с 2003 годом (со 136 до 134 евро). В частности, сильно пострадал рынок дорогой парфюмерии и декоративной косметики, что привело к закрытию ряда магазинов и компаний-производителей. В особенности тех, которые в надежде на перемены в лучшую сторону поддерживали объем выпускаемой продукции на том же уровне, не учитывая перенасыщения рынка. Другие же остались на плаву только за счет избрания более рационального пути: прежде чем выпустить новую партию, необходимо продать то, что уже имеется. В Италии в 2003 году объемы продаж селективной парфюмерии и декоративной косметики на внутреннем рынке страны снизились на 3,8 и 2,5% соответственно. Отрасль тянула вверх повседневная косметика, в особенности средства для ухода за полостью рта и волосами, продажи которых увеличились на 7,1% и 7,7%. Однако в целом показатели темпов роста развития парфюмерно-косметического рынка Италии во втором полугодии 2003 года были зарегистрированы на самом низком уровне за последние десять лет - всего 0,8%, и то за счет экспорта, выросшего на 1,5% - 1,9 млрд евро. Ситуация на зарубежных рынках до прошлого года не давала рассматривать экспорт как панацею для европейских производителей парфюмерии и косметики. Даже развивающиеся страны с растущими аппетитами (а таких немало - Индия, Китай, остальные страны Юго-Восточной Азии, Бразилия) не могли спасти положения. Бразилия, чей рынок сейчас считается самым быстрорастущим, с 1999 по 2003 год переживала трудный экономический период, рост производства составлял 0,5%, а косметической отрасли - 8,7%. В 2004 году, после того как правительство сумело стабилизировать бразильский реал по отношению к доллару, притормозив тем самым инфляцию (большая часть женского населения получила финансовую независимость), рост в косметической индустрии составил 17,8%. Как только в стране наметилась положительная тенденция, крупнейшие косметические компании, в частности компании прямых продаж - Avon и Natura - стали увеличивать свое присутствие на бразильском рынке. Операционная прибыль бразильской Natura в прошлом году выросла на 35,4% и достигла 612 млн евро. Многие известные бренды выбрали восточное направление. Итальянская Pupa интенсивно осваивает рынок Вьетнама и Индии. Компания Louis Vuitton в прошлом году открыла один магазин в Китае и планирует открыть еще один в октябре текущего, так как китайский рынок обеспечивает около 50% оборота компании. На Европу и США приходится всего по 25%. "Мы хотим проникать на китайский рынок систематично, потому что это позволит нам добиться экспоненциального роста, - заявил глава компании Ив Карселль. - В следующем году мы откроем три или четыре новых магазина в Китае". На сегодняшний день объем косметического рынка Китая оценивается в 3 млрд евро, при этом наблюдаются высокие продажи, а по прогнозам аналитиков к 2010 году цифра увеличится в 10 раз. Выход на зарубежные рынки сопряжен с рядом сложностей. Во-первых, высокие пошлины на импорт, которые введены во многих странах, повышающие стоимость продукции и делающие ее менее конкурентоспособной. Во-вторых, если компания осваивает новый рынок, ей необходимо заявить о себе, отсюда - издержки на рекламу. В том же Китае в 2004 году затраты на рекламу косметических продуктов выросли практически на 50% по сравнению с 2003 годом. Один только бренд Oil of Olay, принадлежащий Procter & Gamble, потратил на рекламу 565,8 млн долларов - на 160% больше, чем в 2003 году. Однако затраты себя оправдали: если в 2003 году бренд занимал пятое место, то в 2004-м стал лидером продаж. Издержки на рекламу составляют значительную статью расходов парфюмерно-косметических компаний. Ежегодно на рекламную кампанию новых товаров, в частности люксовых ароматов, тратится около 80 млн долларов. Причем совсем не обязательно, что в дальнейшем затраты окупятся, так как каждый год на рынок в среднем выпускается 7,5-8 тысяч новинок. Понятно, что при таком объеме только у единиц появляется шанс подняться на первые строчки рейтингов. Тем более что многие потребители достаточно консервативны в своих пристрастиях. Поэтому производители в надежде повысить продажи стали привлекать голливудских актеров. Однако и в этом случае существуют подводные камни. Если "лицо аромата" выбрано неверно, то реклама может быть неудачной. Другой путь, по которому идут производители парфюмерии и косметики - привлечение новой аудитории. Например, компания Dog Generation наладила выпуск ароматов для собак и кошек - Oh my Dog! и Oh my Cat! Кроме того, наиболее благодатной аудиторией среди парфюмеров считается мужская. В прошлом году новинок среди мужских ароматов было значительно больше, чем среди женских. Вероятно, подобная тенденция сохранится и в этом году. В США же полагают, что ситуацию на парфюмерно-косметическом рынке страны, который в прошлом году продемонстрировал рост лишь на 2,1%, может изменить Интернет. По данным The NPD Group, среднестатистическая американка тратит около 83 долларов в год, что на 38% превышает прошлогодние показатели, на покупку косметики и парфюмерии через Интернет. Сегодня Интернет оценивается американскими потребителями как наиболее привлекательный способ приобретения товаров по сравнению с телевизионными "магазинами на диване" и специализированными магазинами. Если изначально всемирная паутина как способ продвижения товара привлекала только именитые парфюмерные бренды, предлагавшие приобрести товар с немалыми скидками, то сейчас на "полках" он-лайн магазинов присутствует весь спектр косметических средств. К тому же американская косметическая отрасль может "вырасти" за счет увеличения спроса на космецевтическую продукцию. Эксперты прогнозируют, что рост составит 11% в год, достигнув к 2008 году 7 млрд долларов. Вообще, парафармацевтика и космецевтика, возникшие на стыке двух отраслей - косметологии и фармацевтики, на данный момент самые быстрорастущие сегменты рынка, темпы их роста составляют 40-50% в год. Причем спрос высок не столько на конечные продукты, сколько на их химические составляющие, так как производители с каждым годом увеличивают инвестирование исследований, задача которых - открыть более эффективные ингредиенты. expert.ru Парфюмерно-косметический рынок России - один из наиболее развивающихся в мире. Темпы его роста в среднем составляют 10-15%. Это один из крупнейших потребительских рынков Европы. Однако, несмотря на стремительное развитие парфюмерно-косметического рынка в России существуют определенные трудности в получении какой-либо информации по состоянию дел в данной области. Мы предлагаем на ваше усмотрение статью отражающую наш взгляд на состоянии парфюмерно-косметического рынка в России сегодня, а также успехи российских производителей в данной области. Бурный рост парфюмерно-косметического рынка в России за последние 3-4 года оправдан прежде всего тем, что в 70-90 гг. данная область рынка пережила глубокий упадок. Когда-то журналист Андрей Душистый в статье "Парфюмерная Россия нового века" (журнал "Потребитель" №7'2001) писал: "Увы, российский рынок сегодня напоминает полупустой театр, где «актеры» - и отечественные, и зарубежные фирмы - разыгрывают хорошую пьесу, которую некому смотреть. Иными словами, как бы наши производители ни пытались снижать цены, подавляющее большинство населения России не может позволить себе покупать качественные косметику, парфюмерию и даже средства гигиены". Сегодня времена изменились, но несмотря на то, что рынок достаточно быстро насыщается предложением, ещё долгое время будет сохранятся перспектива для его развития. Вице-президент ЭМГ «Старая Крепость» Анна Дычева-Смирнова рассказала в интервью с представителем ежедневного информационного издания РосБизнесКонсалтинг (РБК), что ситуация на рынке парфюмерно-косметической продукции в крупных городах в целом похожа. Более высокая, по сравнению с небольшими городами, платежеспособность населения и развитая инфраструктура создают благоприятную рыночную ситуацию, тем не менее, потенциал небольших городов во многом недооценен. По словам Анны Д.-Смирновой, рынок достаточно велик и развитие данного направления является очень перспективным. Развитию рынка способствует также то, что Россияне являются самыми активными потребителями парфюмерно-косметической продукции, они более чем западные потребители, готовы тратить большую долю своего дохода на такую продукцию. Многие аналитики отмечают, что сегодня российский парфюмерно-косметический рынок является чрезвычайно привлекательным для иностранцев. Москва становится для западных компаний « yablor.ru Во все времена представительницы прекрасного пола предпочитали благоухать приятными ароматами. Сейчас женщины Санкт-Петербурга, Москвы и других городов страны выбирают ароматы, выпущенные элитными производителями, такими как: Chanel, Burberry, Cacharel, Avon, Oriflame, Calvin Klein, Carolina Herrera, Cerruti, Chloe и др. Обзор рынка женской парфюмерии за этот год останется актуальным и несколько последующих лет. Рынок этот достаточно консервативен. К тому же, по утверждению сайта Апорт, выбор аромата сегодня зависит, прежде всего, от возраста покупательницы. Например, аромат Mademoiselle Chanel пользуется спросом среди юных девушек. Ведь в его шипрово-цветочную композицию входят ароматы лимона с бергамотом, мандарина, турецкой розы, жасмина и мимозы. Юное женское население России также приобретает аромат Lanvin — Marry Me, который состоит из ноток персика и апельсина, запахов магнолии и жасмина, а также благоухания мускуса и кедра. Состоявшиеся женщины чаще всего приобретают не цветочные ароматы, а чувствительные и нежные композиции, которые иногда содержат несколько резковатые ноты. Так, парфюмерия женская имеет большое разнообразие таких ароматов. Среди них наиболее популярным является Gabriela Sabatini – Muelhens, который позиционирует себя, как аромат для успешных бизнес-леди, знающих, что именно они хотят. Этот аромат содержит нотки зеленого чая, лилии, лимона, бергамота, цветка апельсина. Также востребован аромат Miracle – Lancom, ибо его предпочитают нежные и чувствительные представительницы женского пола. Эти духи содержат нотки плодов личи, запах мандарина и перца, шлейф мускуса и амбра. Например, молодые мамы выбирают духи Amarige – Givenchy, которые входят в семейство цветочно-фруктовых ароматов. Энергичные женщины предпочтение отдают духам Cat Deluxe — Naomi Campbell star parfums. В композицию которых входят нотки кардамона, персика, пиона, фиалки и ванили. Представительницы бальзаковского возраста, как правило, приобретают духи, содержащие древесные ароматы. Среди этого вида ароматов большим спросом пользуются духи Le Baiser Du Dragon – Cartier, сочетающие нотки карамели с ирисом, горького шоколада и легкий шлейф амаретто. Бесспорным лидером продаж на российском рынке парфюмерии является женский аромат Chanel №5. Он содержит нотки лимона, бергамота, ландыша, фиалки, жасмина и легкую композицию сандалового дерева, ванили, амбры, пачули и дубового мха. Завершая обзор рынка женской парфюмерии, хочется добавить, что на порядок возросла популярность духов с ферамонами. Это: Givenchy Ange ou Demon Tendre (Givenchy), Gucci Rush 2, Gold Touch (Max Mara), Hugo Boss Femme (Hugo Boss), L eau par (Kenzo), Lacoste touch of pink (Lacoste), Lancome Poeme (Lancome), Natural Instinct Be to Be. Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. sdama.ru Российский парфюмерно-косметический рынок является одним из крупнейших потребительских рынков в Европе и продолжает динамично развиваться. Он занимает 8% европейского рынка и находится на шестом месте по объемам продаж парфюмерно-косметической продукции после таких стран как Франция, Германия, Великобритания, Испания и Италия. В последние несколько лет объемы российского рынка достигли цифр, сопоставимых с объемами европейских стран. Развитию рынка парфюмерно-косметической продукции способствует рост платежеспособности населения и развитие инфраструктуры. Кроме этого, россияне являются самыми активными по сравнению с западными потребителями парфюмерно-косметической продукции, они готовы тратить большую долю своего дохода на эту продукцию. Сейчас на долю российских производителей приходится около 47% рынка. Доля российских компаний в товарном выражении, как правило, превышает долю рынка в стоимостных показателях. Наиболее активно по сравнению с показателями по рынку в целом, развивается парфюмерно-косметическая розница. По данным ЭМГ "Старая крепость", наибольшую долю по числу продаж парфюмерно-косметической продукции занимают универмаги и специализированные магазины (30% и 24% соответственно). Эти дистрибуторы активно ведут борьбу за покупателя, используя рекламу и PR, а также программы привлечения и удержания клиентов. В настоящий момент российский рынок парфюмерно-косметической продукции характеризуется переходом к цивилизованным формам торговли, когда на долю открытых рынков остается не более 16% объема продаж. Динамично развиваются специализированные парфюмерно-косметические розничные сети, прирост которых достигает 30-40% в год. Одновременно с усилением позиций розницы происходит ослабление влияния на рынок дистрибьюторского бизнеса. По данным Российской парфюмерно-косметической ассоциации, до 2010 г. средние темпы роста рынка составят 9,8%, а в 2011-2017 гг. снизятся до 6%. К 2016-2017 годам потенциальная емкость российского рынка достигнет $15-18 млрд. Данный рост возможен благодаря увеличению благосостояния бедных слоев населения и выхода их в средний класс. Эта тенденция выйдет за пределы крупных городов и будет заметна и в регионах. В результате этого, по прогнозам, уровень затрат на парфюмерно-косметические средства в 2014 г. приблизится к $100 на человека в год. Исключительно важным для роста рынка является развитие дистрибьюторских региональных сетей. В России формируется современных форматы торговли, что свидетельствует о приближении отечественного рынка к мировым стандартам. Ожидается, что уровень потребления в России будет сближаться с европейским, и в ближайшие десять лет россияне будут увеличивать долю парфюмерно-косметических средств в потребительской корзине. Ценовые категории и сегментация рынка косметики и парфюмерии.Косметика и парфюмерия класса «люкс» включает в себя продукцию или концепцию связанную с популярностью товарного знака или имени выделенного общественным сознанием в «бренд» из массы себе подобных. Продукция позиционируется в высоком ценовом сегменте и характеризуется высоким качеством ингредиентов и технологией производства. Выпускается элитная косметика в ограниченном количестве и в очень качественной упаковке, о которой можно говорить как о небольшом произведении искусства. Селективная косметика и парфюмерия – это, в большинстве случаев марки, принадлежащие ведущим Домам моды или компаниям, обладающих собственными научными институтами и лабораториям. Высокая цена обусловлена, не только престижностью, но и более частым появлением косметических линий, созданных согласно последним научным разработкам. К селективным маркам относятся: Christian Dior, Givenchy, Chanel, Clarins, Elizabeth Arden, Estee Lauder, Lancome, Helena Rubinstein, Guerlain, Nina Ricci, Versace, Clinique, Shiseido, Yves Saint Laurent, Sisley и другие. Middle-маркет - продукция среднего класса. Мидл-маркет - это относительно недорогая продукция, ориентированная на большие объемы продаж. Наиболее серьезное внимание уделяется маркетинговой политике, а не созданию неповторимого аромата. Однако, обязательным условием этой категории является комфортность. Именно продукция «мидл-маркет» сейчас пользуется наибольшей популярностью в России. "Мидл-маркет" - это более низкая цена при сохранении высокого качества продукта. Наиболее популярными марками этой категории являются Yves Rocher, L'Oreal, AVON, VICHY, Isa Dora и другие. Масс-маркет – самая дешевая продукция доступная для большинства потребителей, так называемый «ширпотреб». Масс-маркет – можно приобрести в любых магазинах – от крупного универмага и супермаркета до магазинчика в глухой провинции. Товары данной категории - товары массового потребления - не имеют обычно деления на линии. Основными критериями класса являются низкая цена (до $10), простота и доступность в применении. Согласно оценкам аналитиков, в 2009 году самая большая доля в объеме продаж косметики в России приходится на парфюмерию (20,1%). Следующими по величине сегментами являются средства для волос (19,71%) и гигиены полости рта (16,9%). Наибольшими темпами растут сегменты средств-депиляторов (до 28,6%). Стабильно высоким остается прирост в парфюмерии (29,6%) и средств ухода за телом (20%). Также наблюдается увеличение интенсивности потребления некоторых категорий косметики (солнцезащитная косметика, уход за кожей тела, средства для укладки волос и др.) и происходит активное освоение новых сегментов отрасли (мужской, антивозрастной, детской косметики). Значительное влияние на рост и структуру рынка оказывает тенденция к постепенному переходу потребления косметической продукции от дешевых марок к продукции среднего ценового уровня. Многие из западных компаний производят продукцию на территории России, отстраивая новые производственные мощности или размещая заказы на российских предприятиях. Сейчас на долю российских производителей приходится около 40% рынка в стоимостном выражении. Доля российских компаний в товарном выражении, как правило, превышает долю рынка в стоимостных показателях. На долю открытых рынков остается не более 16% объема продаж. Средствами продвижения косметики и парфюмерии, в настоящее время порядка 30% парфюмерно-косметической продукции распространяется в России через парфюмерные магазины и сети, 20% через супермаркеты, 20% через открытые рынки, 30% - через остальные каналы сбыта, включая прямые продажи, интернет, торговлю по почте. Основными игроками на рынке розничных сетей косметики и парфюмерии являются: Л’Этуаль, Ile de Beaute. «Л’Этуаль» осваивает сегмент маленьких отделов в менее дорогих торговых центрах. Конкуренция в стоимости проявляется лишь по отдельным позициям, но ведущие игроки рынка поддерживают средний ценовой уровень. Динамично развиваются специализированные парфюмерно-косметические розничные сети, прирост которых достигает 30-40% в год. Одновременно с усилением позиций розницы происходит ослабление влияния на рынок дистрибьюторского бизнеса. Наблюдается тенденция к популяризации формата drugstore, когда косметика реализуется через аптечные сети. Итак, в условиях конкуренции, стремясь удержаться на рынке, производители прибегают к различным средствам продвижения товара. studfiles.net Катар запретил ввоз и продажу духов на спиртовой основе С апреля 2013 года все импортеры парфюмерии в государство Катар должны будут предоставить подтверждение того, что в этих продуктах нет никакого алкоголя. Также предупреждения должны быть напечатаны на английском и арабском языках на самих ароматах, что они предназначены только для наружного применения. В ближайшем будущем рынок ароматов в развивающихся странах будет расширяться По данным проведенных и опубликованных исследований компании Ceresana, мировой рынок парфюмерии достигнет оборота в $ 15,6 млрд. к 2019 году. Развитию и расширению рынка ароматов будут способствовать развивающиеся страны, в которых уже формируется устойчивая тенденция к росту. Вероятно, доходы в отрасли ароматов продолжат развиваться весьма динамичными темпами в предстоящие восемь лет. "Мы прогнозируем глобальный доход более $ 15,6 млрд., который будет достигнут в 2019 году", – сказал Оливер Кутч (Oliver Kutsch), генеральный директор немецкой компании Ceresana, занимающейся исследованием рынка парфюмерии. По мере роста числа клиентов, потребность в ароматной продукции растет во всем мире. Исследования показывают, что в этом процессе важную роль играют развивающиеся страны Южной Америки и Азиатско-Тихоокеанского региона, в которых возрастают потребности в этом секторе. Согласно последним данным, возросшая популярность ароматов становятся все более важной во всем мире, так как в связи с экономическим развитием многих развивающихся стран, всё большая часть населения получает доступ к продукции рынка ароматов. Ароматы используются в широком спектре продуктов, от чистящих и моющих средств, до парфюмерии, а также в подавляющем большинстве продуктов личной гигиены. В развивающихся странах возрастает процент населения людей, которые относятся к среднему классу, у них возрастает уровень доходов, что позволяет им всё чаще приобретать такие продукты. Также аналитики компании Ceresana сделали прогноз об общей тенденции в парфюмерии, которая, вероятно, продолжит развиваться в сторону экзотических видов ароматов. Клиенты, которые познакомятся с этими парфюмами, будут всё чаще приобретать подобные продукты. В это же время, высокий темп жизни многих людей приведет к увеличению спроса на успокаивающие и гармонизирующие ароматы, которые позволяют ощутить комфорт и расслабленность на некоторое время. Рынок парфюмерии в России: Рекордный рост производства. Рынок парфюмерии

Рынок парфюмерии в России 2016 — Обзор и анализ рынка

Динамика производства парфюмерии в России

Объем производства парфюмерии

Ключевые игроки российского рынка парфюмерии

Рынок парфюмерии в России в 2015, 2016: география производства

Как развивается российский рынок парфюмерии?

Россияне все чаще идут за покупками в Интернет

Рынок парфюмерии: возвращение - ЭкспертРУ

Слабые и сильные

Идем на восток

Собственная аудитория

У США свой путь

Рынок парфюмерии и косметики в России

kosmetichka — 24.09.2010

Обзор рынка женской парфюмерии. Предпочтения.

Обзор рынка женской парфюмерии

По-прежнему востребован аромат Miss Dior Cherie, который выбирают нежные и утонченные особы, способные очаровывать. Основой этих духов является цветочная композиция, в которой отсутствуют фруктовые ноты.

По-прежнему востребован аромат Miss Dior Cherie, который выбирают нежные и утонченные особы, способные очаровывать. Основой этих духов является цветочная композиция, в которой отсутствуют фруктовые ноты.

2. Тенденции развития российского рынка косметики и парфюмерии. А.Общее состояние Российского рынка косметики и парфюмерии на сегодняшний день.

Новости мирового рынка парфюмерии

Компания Interparfums закончила 2012 год с общим возросшим уровнем продаж на 12%

Французская компания Interparfums закончила 2012 год с 12% ростом продаж, что составляет € 445 миллионов. В 2012 году результаты зависели от динамики рынков США и Азии, также помогло выйти на этот уровень значительное увеличение продаж ароматов Montblanc, Jimmy Choo и Boucheron с ростом в 51%, 36% и 96% соответственно. Рост менялся в зависимости от Северной Америки с увеличением на 29%, на Ближнем Востоке 17%, в Африке 20%. В Азии и Латинской Америке продажи увеличились на 12%, но это на 4% меньше по сравнению с прошлым годом. Продажи в Восточной Европе выросли на 10%, но в Западной Европе увеличились только на 5%. Продажи внутри Франции достигли почти 4%.

В ближайшее время компания Interparfums собирается приобрести несколько косметических и парфюмерных брендов, однако представители компании отказались предоставить подробную информацию по этому вопросу и сообщили, что всё станет известно в свое время.

Продажи парфюмерии во Франции за 2012 год

По данным французской компании NPD Group в 2012 году продажи селективной парфюмерии во Франции незначительно снизились на 1% по сравнению с 2011 годом, который был рекордным по объему продаж в этом секторе. В декабре 2012 года продажи остались на прежнем уровне 2011 года. Декабрь является одним из важнейших месяцев, так как на его долю приходится более 20% от годового оборота французского селективного рынка. Однако аналитики NPD Group отметили, что состояние французского рынка остается лучшим, чем в соседних странах Италии и Испании, где продажи в 2012 году снизились на 3,6% и 6,7% соответственно.

Компания LVMH увеличила свои доходы в 2012 году за счет продаж парфюмерии Christian Dior

Компания LVMH, которая специализируется на продажах косметики и парфюмерии класса люкс, выделила результаты продажи бреда Parfums Christian Dior как один из основных моментов в 2012 году, поскольку за счет ароматов Christian Dior компания увеличила свой доход на 19% до € 28,1 млрд. Продажи выросли на 12% в четвертом квартале, в это же время текущая прибыль выросла на 13% до € 5,9 млрд. Чистая прибыль выросла на 12% по сравнению с 2011 и составила € 3,4 млрд.

Такие прекрасные результаты основаны на основных продуктах Christian Dior, которые включают в себя ароматы Miss Dior и J'Adore. Также росту прибыли LVMH помог и новый парфюм La Petite Robe Noire от Guerlain. Ароматы Givenchy также показали хорошие результаты.

Дистрибьютор компании LVMH в сфере косметики и парфюмерии – сеть магазинов Sephora сообщила о прибыли в своих регионах. Новые магазины были открыты в Дании и Швеции, еще несколько магазинов были отремонтированы в Нью-Йорке. Торговый бренд Sephora продолжает экспансию в Китае и ускоряет ремонт существующей сети торговых точек. Новые магазины были открыты также в Бразилии и Индии.

Компания LVMH сказала, что с уверенностью смотрит в 2013 год, где целью будет укрепление своих позиций в качестве одного из мировых лидеров на рынке роскоши, за счет внедрения инноваций и расширения существующих рынков.

aromo.ru